Em junho de 2020, o WhatsApp, empresa parte da big tech Facebook, anunciou que disponibilizaria um sistema de pagamento instantâneo em seu aplicativo por meio de uma parceria com a adquirente Cielo, que intermediaria os pagamentos, e com as instituições Banco do Brasil, Nubank e Sicredi, das quais o aplicativo aceitaria os cartões.

No entanto, a iniciativa não foi para frente. O Banco Central (BC) e o Conselho Administrativo de Defesa Econômica (Cade) barraram o serviço, pois a estrutura do chamado open banking já estava em construção e a entrada do WhatsApp Pay poderia tornar o ambiente menos competitivo. Se fosse permitido, a experiência do serviço teria o poder de influenciar o funcionamento da construção de um novo sistema financeiro.

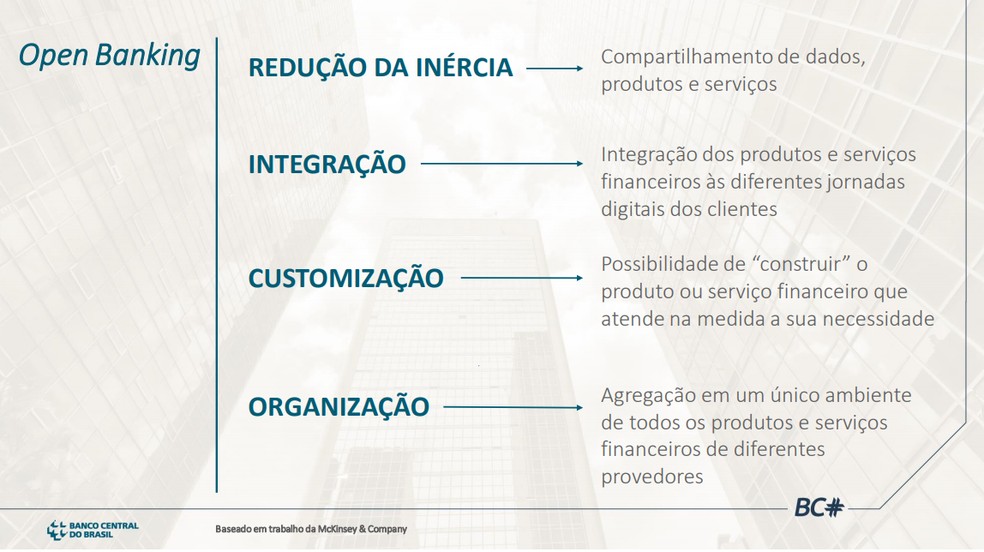

O open banking, ou banco aberto, é uma iniciativa do BC e do Conselho Monetário Nacional (CMN) para trazer mais inovação e inclusão ao mercado financeiro. Como parte da Agenda BC#, determina que as instituições financeiras mantenham os seus dados e os de seus clientes abertos para outros participantes do mercado poderem acessá-los. Mas somente se o cliente consentir.

O open banking permite a uma pessoa utilizar seu dinheiro no banco de diferentes formas e por meio de outros agentes, além de possibilitar o acesso a produtos de outras empresas, que utilizarão os dados como base para análise.

“Agora, qualquer instituição é um canal de acesso a outra instituição”, explica Mardilson Queiroz, consultor do BC. Por exemplo, com o open banking será possível conseguir uma linha de crédito em uma fintech que utilizará os dados bancários que, com o consentimento do cliente, estarão disponíveis para essa empresa.

O Pix, lançado em novembro de 2020, já foi uma iniciativa dessa agenda, e você pode ler mais a respeito do novo sistema de pagamento instantâneo aqui. O open banking dá sequência a essa transformação.

Para fazer o open banking acontecer por aqui, o BC precisou buscar referências em outros países. A iniciativa na Inglaterra, por exemplo, teve um grande alcance, incluindo serviços como operações de crédito e serviços de pagamento. Já a Austrália foi além. Lá, o open banking não atinge somente o mercado financeiro, mas também investimento imobiliário e empréstimos pessoais. “O escopo do open banking no Brasil é mais amplo do que o da Inglaterra, mas não tanto quanto o da Austrália”, explica João André Pereira, chefe do Departamento de Regulação do Sistema Financeiro do Banco Central.

No Brasil, serão 1.065 instituições que deverão participar do open banking de maneira compulsória. São as classificadas como parte do grupo S1 (com porte a partir de 10% do PIB ou com atividade internacional relevante) e S2 (com porte entre 1% e 10% do PIB), de acordo com a segmentação do Sistema Financeiro Nacional. As demais empresas, como fintechs e bancos menores, poderão escolher se vão participar ou não.

No Brasil, o open banking determina um padrão através das chamadas APIs, ou Interfaces de Programação de Aplicativos, pelas quais as informações deverão ser compartilhadas. As APIs são partes padronizadas de um programa ou software e podem ser utilizadas para desenvolver outros serviços. A comparação é com um plug de tomada, que pode se conectar às entradas dos diferentes serviços de empresas.

A ideia é facilitar a troca entre as instituições de forma eficiente e sem prejuízo para a segurança dos dados. Isso já reduz os custos que as participantes teriam para buscar as informações diretamente nos bancos e fintechs.

“É isso o que vai garantir que qualquer player agregue dados”, explica Fabrício Winter, sócio da consultoria Boanerges & Cia. Segundo ele, com as APIs, qualquer player poderá se conectar a um banco, por exemplo, em poucos meses. Basta criar sua própria tecnologia padronizada para buscar as informações e passar a ter um canal direto com a outra entidade.

“O open banking é um processo de mudança de relacionamento entre as instituições e entre as instituições e seus clientes”, explica João André Pereira. “E tem um fundamento tecnológico.”

Vamos por fases

O processo de implementação do open banking foi prorrogado. A primeira fase estava prevista para começar a ser implementada em 30 de novembro de 2020. No entanto, devido a um pedido das instituições financeiras, o processo foi adiado para o primeiro dia de fevereiro de 2021. O motivo foi que, com os esforços para se adaptar à pandemia do novo coronavírus e cumprir prazos para o lançamento do Pix, não seria possível implementar o open banking no período esperado.

Portanto, para colocar a modalidade em prática, devido à complexidade da transformação, o BC determinou quatro fases de adequação das instituições financeiras participantes. “Estamos obrigando bancos a abrirem as portas para outras empresas”, afirma Mardilson Queiroz. “Isso exige responsabilidade na construção e no desenvolvimento do open banking.”

A primeira fase determina que as instituições financeiras comecem a divulgar informações sobre seus próprios produtos e serviços. Ou seja, nesse primeiro momento, dados de clientes não serão compartilhados, mas eles mesmos poderão utilizar essas informações para comparar as ofertas entre as participantes.

Já a segunda fase, com início em 15 de julho, começa a impactar com mais força o mercado financeiro. Os bancos terão de compartilhar alguns dados de seus clientes, sempre com consentimento prévio, como informações cadastrais e histórico financeiro. A partir da segunda fase, por exemplo, os clientes e usuários poderão receber ofertas mais adequadas de crédito de acordo com suas necessidades e realidades financeiras.

Para João André Pereira, esse segundo momento do open banking será relevante para as pequenas e médias empresas. “Geralmente, esses agentes têm mais de uma conta bancária para conseguir negociar com as instituições”, diz ele. “Na segunda fase, eles terão uma maior oferta de serviços e mais acesso à informação para resolver suas necessidades.”

A terceira fase tem previsão para 30 de agosto e determina que as entidades compartilhem o serviço de iniciação de pagamento, outro processo conduzido pelo BC, e também o encaminhamento de proposta de operação de crédito. Isso significa que um agente terceiro, que pode ser outro banco ou fintech, poderá fazer a operação de pagamento em nome do cliente. Nesse momento, o Pix se encontra com o open banking como uma importante ferramenta de pagamento.

Por fim, a quarta fase, em dezembro de 2021, expande o open banking para produtos e serviços de outros setores, como investimentos, seguros e operações de câmbio.

Para Ricardo Taveira, fundador e CEO da Quanto, fintech que ajuda os participantes do open banking a compartilhar dados de seus clientes, a chegada do open banking não é diferente do movimento fundador da Bolsa de Valores.

“Isso não é um negócio do futuro, mas do passado”, brinca Ricardo. “Lá atrás as corretoras entenderam que precisavam padronizar a forma como compartilhavam informações e criaram a Bolsa de Valores; bancos e fintechs começam a sentir essa necessidade agora.”

Competição e cooperação

Uma das grandes transformações trazidas pelo open banking não será só para os clientes, mas também para as instituições: a competição. Hoje, o mercado financeiro é muito concentrado em poucos players. Segundo o Relatório de Economia Bancária do BC, divulgado em junho de 2020, 80% de todos os empréstimos e depósitos do Brasil em 2019 foram realizados em apenas cinco grandes empresas: Itaú Unibanco, Bradesco, Banco do Brasil, Santander e Caixa Econômica Federal.

Por outro lado, nos últimos anos, o Brasil teve um crescimento no número de fintechs. Se, em 2019, eram 604 empresas, em 2020, esse número chegou a 771 em agosto, segundo pesquisa do Radar Fintechlab, representando um crescimento de quase 28%. Com as fintechs também surgiram novos produtos financeiros.

Com o open banking, além dos clientes poderem comparar com mais facilidade os diferentes serviços ofertados pelos participantes, e escolher aquele que melhor cumpre suas necessidades, os agentes também poderão introduzir diferentes produtos bancários em seus portfólios, pois terão acesso às informações das instituições para analisar tanto seus usuários quanto os serviços oferecidos pelas concorrentes. “Podemos esperar o surgimento de produtos como oferta de crédito com taxas menores, novos cartões e até contas bancárias”, explica Leo Monte, diretor de Inovação da Sinqia.

A Sinqia é uma empresa de tecnologia com foco no mercado financeiro que anunciou no início de 2021 o plano para investir R$ 50 milhões em startups, sendo um dos focos o processo de open banking. Atuando em quatro verticais – bancos, previdência, fundos e consórcios – com mais de 400 clientes, a Sinqia oferece soluções de software assim como serviços para ajudar empresas de todos os tamanhos a se adaptar e criar estratégias para o novo momento do mercado financeiro.

Para Leo Monte, as fintechs têm um desafio ao longo do processo de implementação do open banking diferente do dos bancos. Por serem novas, ainda não têm uma marca consolidada como as grandes instituições. Além disso, possuem um custo alto de aquisição e, em muitos casos, dependem de investimentos de fundos para continuar crescendo. “Faz mais sentido para uma fintech se juntar a um banco grande ou médio para ofertar seu produto”, diz ele.

E os bancos?

Enquanto as fintechs poderão criar serviços mais especializados do que os bancos, uma vez que terão em mãos os dados bancários dos clientes, as instituições mais antigas terão de fazer um movimento diferente.

Segundo pesquisa publicada pela consultoria alemã Roland Berger, os bancos poderão perder até R$ 110 bilhões com a chegada do open banking. Para chegar ao valor, a consultoria se baseou na experiência do open banking na Europa e na Inglaterra, além das medidas do BC, para traçar possíveis cenários para os reflexos no Brasil.

No entanto, esse prejuízo só se concretizará se as grandes instituições financeiras não transformarem seus modelos de negócio – o que não é o caso.

Para Mardilson Queiroz, do BC, o desafio para as grandes instituições é o legado. Enquanto as fintechs são mais novas e têm mais facilidade de fazer transformações em seus modelos de negócio, um banco tradicional, ou incumbente, já possui um sistema interno construído ao longo de décadas. “Plugar uma nova tecnologia exige uma mudança de legado”, diz.

A solução para os grandes bancos será se tornar uma plataforma de serviços – não só seus, mas também de parceiros. Os bancos, hoje, são provedores de diversos produtos, que vão desde conta-corrente até seguros, investimentos e consignados. Os portfólios dessas instituições são grandes, o que pode ser bom pela quantidade de ofertas, mas pode ser uma desvantagem quanto a profundidade e qualidade. “Não é possível ser bom em tudo”, explica Fabrício Winter. “Para um cenário competitivo, isso se torna um freio, já que o consumidor fica refém das ofertas do banco pela falta de informação.”

“Em vez de tentar vender um CDB, por exemplo, sendo que outro player possui uma solução melhor para o cliente, o banco poderá integrar a solução dessa fintech em sua própria plataforma”, exemplifica Leo Monte.

“Hoje, o banco é o produtor e o varejista de seus serviços”, diz Ricardo Taveira, da Quanto, que faz uma analogia com um supermercado. “Com o open banking, ele terá de garantir que todos os produtos de sua prateleira sejam excelentes, mesmo não sendo seus.”

Aqui entra a experiência de usuário, que exercerá um papel essencial para atrair e reter clientes. “Os bancos terão de aprender a fazer o onboarding de usuários que não são seus clientes para tornar muito mais simples a essas pessoas os conhecerem”, diz Mardilson Queiroz.

O Banco Original foi criado em 2011, a partir da fusão dos bancos JBS e Matone, com a proposta de ser um banco totalmente digital, ou seja, para criar uma conta, não é preciso ir até a agência para falar com o gerente. Basta reunir os documentos necessários e enviá-los digitalmente. Em 2019, o Original lançou uma das primeiras iniciativas de open banking do Brasil, antes mesmo de uma regulamentação.

O Original foi um dos players que fez sua transformação para os novos tempos do open banking. Em 2020, criou o Original Hub, uma empresa de tecnologia que faz o chamado banking access: se integra a outras fintechs para oferecer serviços financeiros, como liquidação de boletos e análise de crédito, a partir do consentimento dos clientes. “Já nascemos com o conceito de ser um banco aberto”, afirma Raul Moreira, coordenador do comitê de inovação do Banco Original. “O desafio não é tecnológico, é comunicar o movimento adequadamente aos clientes”.

A Quanto é um dos agentes que trabalha para facilitar as integrações desse ecossistema. Em 2018, a empresa já havia demonstrado o que Ricardo Taveira chamou de internet banking multibanco, ou seja, o acesso a um serviço financeiro por meio de diferentes canais, com o Banco Rendimento.

“O open banking também irá alavancar as estratégias internas de cada banco, acelerando a transformação digital do mercado”, diz Carolina Sansão, gerente de Inovação e Tecnologia da Febraban. Isso porque as APIs podem ser utilizadas não só para integrar serviços entre diferentes empresas, mas também para digitalizar processos internos.

Ação e reação

Há ainda a expectativa de o open banking promover uma maior inclusão financeira da população do Brasil. Segundo pesquisa realizada pelo Instituto Locomotiva em 2019, cerca de 45 milhões de brasileiros não são bancarizados. Em contrapartida, o estudo “Aceleração da inclusão financeira durante a pandemia da Covid-19”, realizado pela Americas Market Intelligence com a Mastercard, aponta que o número de brasileiros desbancarizados caiu 73% em 2020 com os benefícios sociais criados durante a recente pandemia do novo coronavírus.

Uma barreira para isso é o número de brasileiros ainda sem acesso à tecnologia mobile e à internet: eram 45,9 milhões em 2018, segundo o IBGE.

É difícil dizer quando o open banking começará a mostrar seus efeitos tanto no mercado quanto na vida de clientes e usuários. Enquanto para Ricardo Taveira, da Quanto, o open banking começará a funcionar plenamente em 18 meses, para Raul Moreira, do Banco Original, e Fabrício Winter, da consultoria Boanerges & Cia, a estimativa é de cinco anos para o Brasil ter um sistema financeiro totalmente diferente do atual. “Olhando comparativamente com outros países que já implementaram o modelo, observa-se que os efeitos são suaves e de longo prazo”, afirma Carolina Sansão, da Febraban. É esperar para comprovar.

Por Julia Fregonese